2/3 פריים - חיסכון משמעותי או ״עוף בשקל״ בכמות מוגבלת?

רקע

בחודש שעבר פרסם המפקח על הבנקים תקנה חדשה המתייחסת למגבלת מרכיב מסלול הפריים במשכנתא וכן התייחסות חדשה להנחה על קנס פירעון מוקדם בגין מיחזור/סילוק הלוואות קיימות.

במסגרת התקנה ביטל המפקח מגבלה ישנה שפורסמה ע״י בנק ישראל בשנת 2011 והגבילה את השימוש במסלול הפריים עד ל1/3 מגובה המשכנתא ואישר לבנקים למשכנתאות להגדיל את מרכיב הפריים ל2/3 מגובה המשכנתא.

ההיגיון שעמד מאחורי המהלך בשנת 2011 היה הקטנת חשיפה של נוטלי המשכנתאות למרכיב של ריבית משתנה בהלוואה וזאת מתוך מחשבה כי הריביות הנמוכות שניתנו באותה התקופה לא תישארנה לנצח ומתוך חשש כי עליות ריבית עתידיות יגרמו לעליה משמעותית בהחזרי המשכנתא ויובילו משקי בית רבים לקשיים אשר יובילו לפיגור בתשלומים ולחוסר יכולת של משפחות רבות לעמוד בתנאי ההלוואה. יש להדגיש כי המטרה המרכזית של בנק ישראל הינה שמירה על חוסן המערכת הבנקאית ולא על נוטלי המשכנתאות אולם החשש היה כי עליה חדה בחדלות פרעון של משפחות רבות תוביל בסופו של דבר לפגיעה משמעותית ביציבות הבנקים ולפגיעה בכלכלת המדינה.

אז מה השתנה?

כבר מספר שנים מומחים רבים טוענים כי המציאות הזמנית של הריביות הנמוכות אשר הונהגה ע״י הבנקים המרכזיים ברחבי העולם לטובת הנעת הכלכלה ויציאה ממשבר הסאב פריים בשנת 2007 הפכה למעשה למציאות קבועה וכי העולם התרגל למציאות חדשה של סביבת ריבית נמוכה לאורך זמן ללא צפי לעליות ריבית משמעותיות בטווח הנראה לעין. מומחים אלו טענו גם כי המגבלה על מרכיב הפריים במשכנתאות מונעת מנוטלי המשכנתאות להנות מהריביות הנמוכות במסלול הפריים וגורמת להם לשלם מאות שקלים מיותרים כל חודש כתוצאה מהתאמת מסלולי ריבית קבועה בריביות גבוהות יותר על חשבון הריביות הנמוכות במסלול הפריים כאמור.

עם פרוץ משבר הקורונה בתחילת השנה והורדת הריביות בעקבותיו הבינו ככל הנראה בבנק ישראל כי ריביות נמוכות ימשיכו ללוות אותנו גם בשנים הקרובות ובניגוד לשנים האחרונות הוחלט לתת לנוטלי המשכנתאות להנות הפעם מהריביות הנמוכות שמסלול הפריים מציע.

הסיכון על הלווים

לפני שנצא לחגוג יש לזכור שאכן בטווח הקצר מדובר בבשורה אשר תוזיל את ההחזר החודשי אולם לצד זאת יש לקחת בחשבון את הסיכון שבהתאמת סכומים גבוהים מדי במסלול הפריים ואת השפעת עליות עתידיות על ההחזר החודשי.

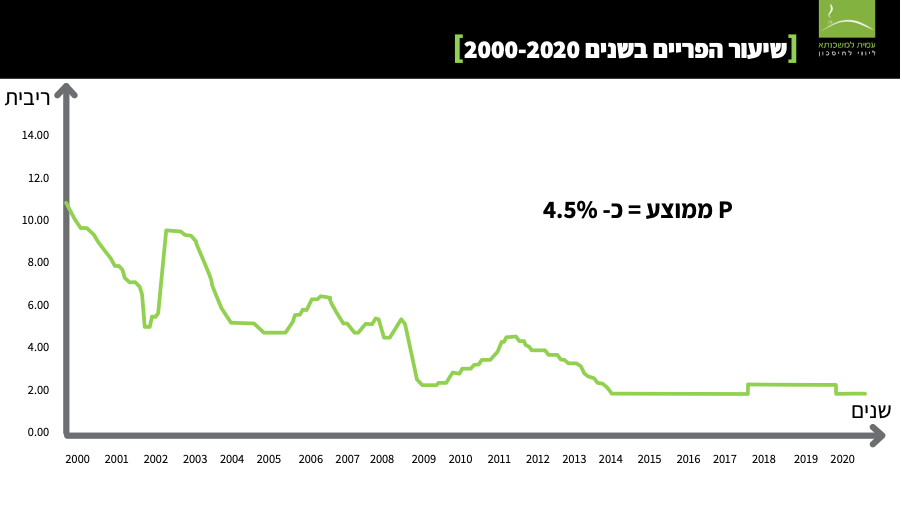

בניגוד להשפעה האיטית של הריבית והמדד על ההחזר החודשי במסלולים השונים הרי ובמסלול הפריים נפגעים מעליות ריבית באופן מיידי מיד עם עליית הריבית ככל שתהיה וכפי שניתן לראות בגרף המתאר את התפתחות הפריים ב20 השנים האחרונות מצ״ב

ניתן לראות בגרף בבירור 2 נקודות זמן שונות בהן חלה עליה משמעותית בריבית הפריים ובפרקי זמן קצרים יחסית, כדוגמא ננתח את השפעת עליות אלו על משכנתא ממוצעת של 700,000 ש״ח במסלול הפריים לתקופה ממוצעת של 25 שנה.

שנת 2002 – עם פיצוץ בועת ההיי טק חלה עליה דרמטית של כ5% במסלול הפריים – עליה זו תגרור עליה של כ1,300 ש״ח בהחזר החודשי למשכנתא בסך 700,000 ש״ח כאמור

שנת 2009-2011 – עם תחילת היציאה ממשבר הסאב פריים חלה עליה של כ2.5% - עליה זו תגרור עליה של כ700 ש״ח בהחזר החודשי.

הבנקים למשכנתאות וריביות המשכנתא

עדיין מוקדם לדעת כיצד הבנקים למשכנתאות יגיבו למהלך אולם ניתן להניח שהם לא יסכימו לספוג הפסדים בגין המהלך וכי הבנקים יקפידו לשמור על הריווחיות לה הם מצפים בניהול כל תיק משכנתא. ידוע כי בסופו של דבר הבנקים מתמחרים את המרווח הכולל של המשכנתא ככה שייתכן ששיפור ריבית במסלול הפריים יגרור ביחד איתו עליות ריבית הן במסלול הפריים והן במסלולים שלצידו, כמו כן מכיוון שריביות המשכנתא מתומחרות גם מסיכון ההלוואה כולה ייתכן והבנקים יראו הלוואה עם מרכיב פריים גבוה כמסוכנת יותר ולכן יתמחרו אותה בריביות גבוהות יותר

בנוסף יש לקחת בחשבון שבנקים שונים מתמחרים בצורה שונה את מסלול הפריים ולתקופות שונות ככה שצפויה גם שונות גבוהה בתגובות הבנקים השונים למהלך ובהחלט ייתכן מצב שבנקים שונים יעלו את הריביות יותר או פחות ביחס לבנקים אחרים.

מי יושפע מהמהלך וכיצד?

כאמור כרגע רב הנסתר על הגלוי ועדיין לא ניתן לצפות את השפעות המהלך

ישנם סוגיות שונות אשר יקבלו ביטוי שונה ובבנקים שונים וזאת לרבות ביצוע משכנתאות חדשות, מיחזור משכנתאות קיימות, ריבית זכאות, שינוי ריביות במשיכה בחלקים כתוצאה מעליות הריבית הממוצעת שמשפיעה על שחרורים עתידיים למי שכבר חתם על המשכנתא וטרם משך את כל הכסף, תמחור ההלוואות בבנקים השונים וכו׳ ולכל מקרה ייתכן ותהיה השפעה שונה.

משכנתאות חדשות – קרוב לוודאי שהבנקים לא יספגו הפסדים בגין המהלך ומכיוון שמסלול הפריים פחות ריווחי לבנקים צפוי כי הם יעלו את הריביות במשכנתאות עם אחוז פריים גבוה, העלאת הריבית תיתכן במסלול הפריים או בשאר המסלולים שלצידו, יחד עם זאת יש לקחת בחשבון שבנקים שונים מתמחרים בצורה שונה את עלויות הגיוס שלהם וייתכן שתהיה שונות גבוהה בין הצעות של בנקים שונים.

מיחזור הלוואות קיימות – ההשפעה תהיה דומה לניתוח משכנתאות חדשות, יחד עם זאת בנוסף להוראת הפריים ייתכן ותאושר גם הנחה נוספת על קנס הפירעון המוקדם במיחזור הלוואה קיימת, הנחה זו יכולה לגרום לכדאיות מיחזור משכנתאות שעד כה לא היו כדאיות במיחזור, בכל מקרה אישור התקנה על מיחזור משכנתאות קיימות ייכנס לתוקף רק בחודש הבא ובכל מקרה נוכל לבחון את השפעת המהלך וכדאיות המיחזור רק בחודשים הבאים.

שחרור כספים נוספים למשכנתא בתהליך – מי שכבר חתם על תיק המשכנתא וטרם שיחרר את כל הכספים עלול להיפגע מהמהלך, ריבית המשכנתא על כספים שטרם נמשכו נגזרת בבנקים שונים מהריביות הממוצעות שניתנו ע״י הבנקים למשכנתאות בחודש הקודם (נתון המפורסם ע״י בנק ישראל), מכיוון שלצד הגדלת מרכיב הפריים בהלוואות חדשות צפויה העלאת ריבית בשאר המסלולים אזי הריבית הממוצעת תעלה ואיתה גם הריביות בכספים שטרם נלקחו, מומלץ לכל מי שנמצא במצב זה לשקול ביצוע מיידי של כספי המשכנתא, כמובן ככל שיתאפשר לו תזרימית.

בשבועות הקרובים נמשיך לעקוב אחר תגובות הבנקים למהלך וכמובן ננתח את השפעת ההוראה בחודשים שלאחר מכן...